投資信託とは【投資初心者に向いている?おすすめと注意点を解説】

投資をはじめてみたいけど、何に投資するのがいいかな?とは言っても、大きな失敗はしたくないし、小額から投資してみたいんだよね。

それなら、投資信託が向いていると思うよ。投資信託が投資初心者に向いてる理由、おすすめの投資信託、投資する際の注意点について解説するね。

投資信託とは

投資信託とは、投資家から資金を集め、運用のプロ(ファンドマネージャー)が株式や債券などに投資、運用を行い、リターンを投資家に還元するという金融商品になります。

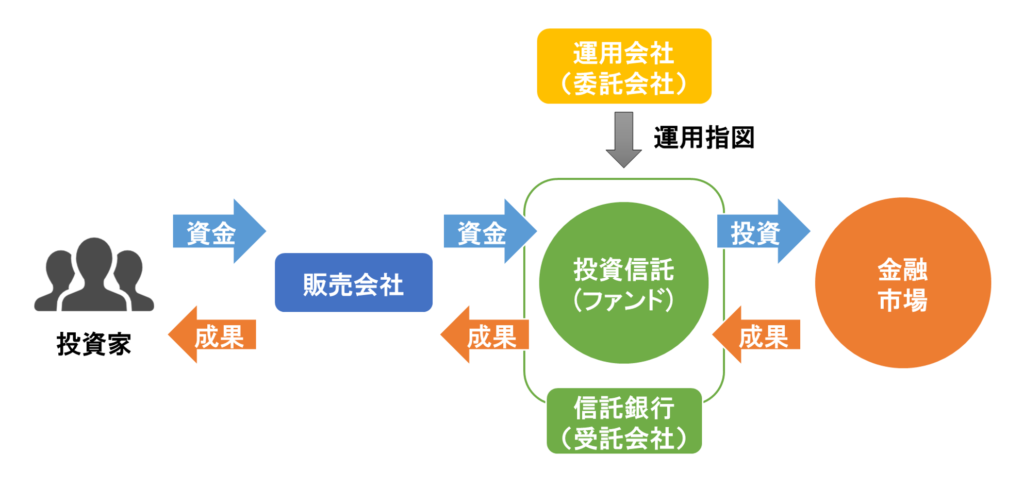

投資信託のしくみ

投資信託のしくみのイメージ図を下記に示します。

投資信託は、販売会社・運用会社(委託会社)・信託銀行(受託会社)の3つの機関が役割を分担し運用されています。

投資信託は運用会社で作られ、販売会社が販売することにより、投資家から資金を集めています。集められた資金は信託銀行にて管理されます。運用会社は資金の運用方法を決定し、信託銀行に運用の指図をします。信託銀行は運用会社からの指図をもとに投資を行い、資金の管理を行っています。

投資信託の投資対象

投資信託の主な投資対象として下記の項目が挙げられます。

- 株式

- 債券

- 不動産投資信託(REIT:リート)

- コモディティ(金・原油など)

投資対象は国内のみならず、海外の金融資産を買うこともできます。また、ひとつの投資信託で複数の株式や、異なる金融資産をバランスよく組み合わた商品などがあり、分散投資を簡単に行うことができます。

投資信託の値段

投資信託の値段は「基準価額」とよばれています。基準価額は1口(くち:投資信託の取引単位)あたりの値段であり、投資信託を購入・売却する際はこの基準価額で取引を行います。

基準価額は純資産額を総口数で割ることで算出されます。(純資産額は、投資信託に組入れられている株式や債券などの時価総額です。)基準価額は時々刻々と変動するものではなく、1日1回公表される値となっています。

分配金

投資信託では、金融商品に投資して得られた利益を、保有口数に応じて分配することがあり、これを分配金とよびます。分配金が支払われるとその分だけ純資産額は減少します(基準価額も下落)。

分配金の支払頻度については、毎月、年1回など投資信託により変わってきます。支払われる分配金を再投資するか、受け取るかは購入時に選択することができます。

投資初心者に投資信託が向いている理由

投資初心者に投資信託が向いている理由として、下記の3点が挙げられます。

1つ目は、「長期・積立・分散投資がしやすい」です。

リスクを軽減をしながら投資を行うためには、長期・積立・分散投資が効果的です。それぞれの効果については下記の項目が挙げられます。

- 長期で積み立てると損しにくい

- 複利効果を得られる

- 高値づかみを避けやすい

- 暴落時の影響を小さくできる

- 大きな損失を低減できる

- 資産の値動きが安定する

詳細については以下の記事で解説していますので、よければご参照ください。

投資信託では自動買付設定を行うことができ、一度設定すれば自動的に買付できるため、長期にわたって積立投資をすることが苦になりません。また、投資信託ではひとつの商品で多くの銘柄や資産に投資をすることができ、分散投資を簡単に行えるというメリットがあります。

2つ目は、「小額から投資をはじめられる」です。

投資信託の銘柄にもよりますが、1口100円から投資することが可能です。慣れないうちは少ない金額でも投資をはじめることができて便利です。

3つ目は、「NISAのつみたて投資枠を利用して非課税で投資できる」です。

投資の利益(株式投資で得た利益や配当金、投資信託の分配金など)には通常20.315%の税金がかかります。内訳は所得税15%、復興特別所得税0.315%、住民税5%です。NISA口座を活用すると、この税金が非課税となります。

NISAについては、以下の記事で解説していますので、よければご参照ください。

おすすめの投資信託

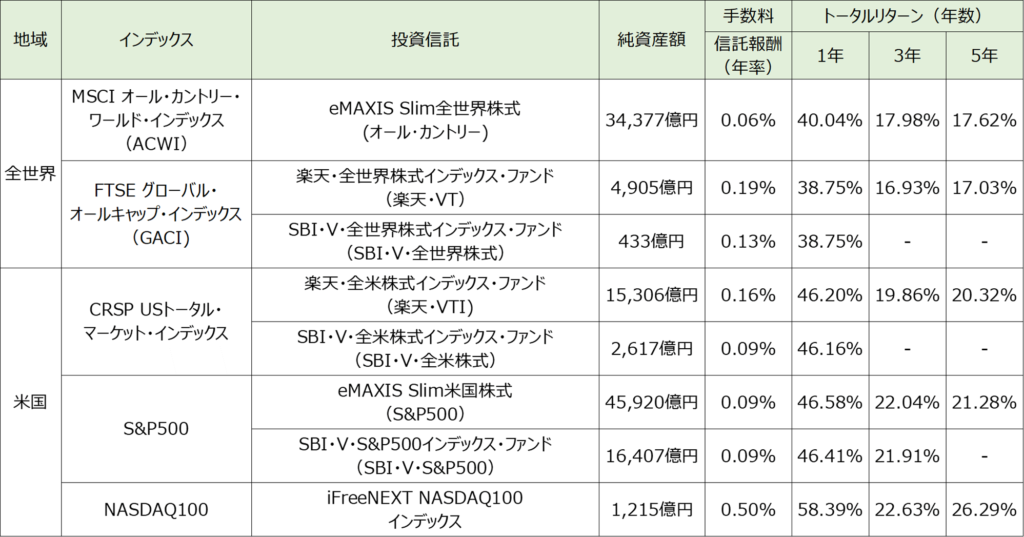

投資かっぱがおすすめする投資信託は下表のとおりです。

2024/5/26時点

投資信託を選ぶ際は、純資産額が大きいもの、手数料の小さなものを選びましょう。

純資産額は投資信託に投資されている資産額を表しているので、金額が大きければそれだけ多くの人が投資をしている(人気)ということになります。

また、投資信託では販売手数料・信託報酬・信託財産留保額の3つの手数料が発生しますが、ここで挙げた投資信託は調査時点で販売手数料・信託財産留保額は0となっていますので、手数料については信託報酬に着目してください。

大きく分けると世界中(全世界株)の株式に連動するものと、米国株式に連動するものとなっています。これらのインデックスがおすすめな理由は、全世界株では世界中の株式、全米株式なら米国の株式ほぼすべて、S&P500なら米国の優良企業500社、NASDAQ100ならハイテク企業100社に分散投資が可能だからです。

また各インデックスの構成銘柄上位企業をみると下記の企業が含まれています。

- マイクロソフト

- アップル

- エヌビディア

- アマゾン

- アルファベット(グーグル)

聞いたことのある企業や、実際に利用したことのあるサービスを提供している会社ではないでしょうか。これらの企業は世界中でサービスを提供しており、稼ぐ力の強い企業ばかりです。これらの企業にひとつの投資信託で投資できるのでおすすめです。

リスクをとって大きく資産を増やしたい方はNASDAQ100、リスクとリターンのバランスを取りたい方はS&P500、500社よりさらに分散投資をしたい方は全米株式、米国集中投資が怖い方は全世界株に連動した投資信託を購入するとよいと思います。

どれにしようか迷ってしまう方は、S&P500に投資を行うeMAXIS Slim米国株式(S&P500)を試しに買ってみることをおすすめします。

投資信託の選び方については以下の記事で詳しく解説しています。よければご参照ください。

投資信託の購入方法

購入に必要な口座

投資信託を購入するには証券会社に口座を開設する必要があります。投資初心者で開設しておきたい口座は下記のとおりです。

- 特定口座(源泉徴収あり)

- NISA口座

投資で得た利益には上記で説明したように20.315%の税金がかかります。この税金分は計算を行い確定申告で納める必要がありますが、この面倒な手続きを証券会社が代わりに行ってくれる口座が特定口座(源泉徴収あり)になります。

NISA口座では、利益にかかる20.315%の税金が非課税となります。NISAの投資枠には下表のとおり制限がありますが、非課税でお得に投資ができますので、積極的に活用していきましょう。

おすすめの証券会社

投資かっぱは、NISA口座でクレジットカードを活用してお得に投資ができるネット証券として、投資初心者には以下の2社を特におすすめしています。

- SBI証券

- 楽天証券

ネット証券口座開設数上位2社となっていて、多くの方が開設されていますし、投資信託の取り扱い銘柄も多く、国内株の取引手数料が無料などのメリットがあるからです。

SBI証券ではVポイント、Pontaポイント、dポイント、JALマイル、paypayポイントを選択して貯めることができ、選択したポイントが投信マイレージでダブルで貯められます。

楽天証券では無料で日経テレコン(楽天証券版)を読むことができます。また投信ポイントプログラム対象の投資信託の保有残高に応じてポイントを貯めることができます。

クレカ積立を行うには、各証券会社指定のカードがありますので注意してください。上記で挙げたおすすめの2社でクレカ積立に対応した、年会費無料の代表的なカードは以下の通りです。

- SBI証券:三井住友カード(NL)

- 楽天証券:楽天カード

証券会社の選び方、クレカ積立対象のカードについては以下の記事で解説していますので、よければご参照ください。

投資信託の買付方法

投資信託の買付はクレジットカードを利用して自動買付設定ができますが、毎回定額での購入として下さい。このように定額で購入する投資手法はドルコスト平均法とよばれ、株価が高いときには株数を少なく、株価が低いときには株数を多く購入することで平均購入単価を平準化し、高値づかみするリスクを低減することができます。

また、分配金の受取について、再投資と受取の選択がありますが、再投資することをおすすめします。理由としては、分配金を再投資することで複利効果を活かして資産を増加させることができるからです。

投資信託の注意点

投資信託に投資する際の注意点として、主に以下の3点が挙げられます。

1つ目は、「元本割れのリスク」です。

投資信託が投資する資産は価格変動があります。株価の下落があると投資信託の基準価額が下がり、資産額が元本(購入金額)を下回る可能性があります。このリスクを受け入れることによってリターンが得られますので、しかたないところではありますが。。。

一方で、長期・積立・分散投資をすることで損するリスクを低減することができます。

2つ目は、「手数料がかかる」です。

投資信託では、販売時の「販売手数料」、運用時の「信託報酬」、売却時の「信託財産留保額」の3つの手数料がかかってきます。投資信託には販売会社、運用会社、受託会社の3つの機関がかかわっているため、それぞれで手数料が発生するかたちです。

一方で、販売手数料については、ノーロード商品とよばる手数料のかからないものもありますし、信託財産留保額についてもかからない商品があります。今回紹介した投資信託も、この2つの手数料はかからないものとなっています(調査時点)。

しかし、信託報酬については毎年一定の率でかかる手数料となります。毎年かかる手数料ですので、投資リターンへの影響は小さくないので注意しましょう。

3つ目は、「株のようにタイムリーに売買できない(換金に時間がかかる)」です。

株式取引の場合は、売買の取引が成立すると即座に決済(実際に資金移動が発生する)されますが、投資信託の場合は換金に時間がかかります。投資信託の場合は、申込、約定(やくじょう)、受渡の順で取引が行われます。申込日は取引成立の起点となる日付となります。申込から実際に取引が成立した日付が約定日です。国内の投資対象に投資しているものでは、申込日と約定日が同じになるケースが多いようです。ここから決済される日(実際に資金移動が発生する日)が受渡日となります。

おすすめしたeMAXIS Slim 米国株式(S&P500)の受渡日を確認すると、申込受付日から起算して5営業日目となっています。

投資信託はすぐには換金できないので、すぐに使う予定のある資金では投資せず、あくまで余裕資金で投資するようにしましょう。

投資信託は100円からでも投資できるんだね。少ない金額からでも投資できるから投資のハードルが少し下がったかも。クレカ積立1回設定すればいいだけならできそうかな。

NISA口座でクレカ積立を活用すればお得に長期・積立・分散投資が実践できるから、最初の1歩としてはじめてみてね。